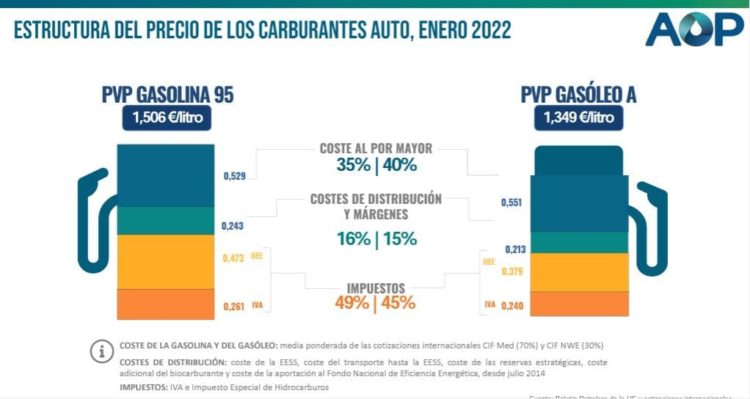

El discurso de que el Gobierno central va a «forrarse» con los impuestos a la gasolina sorprende por quién lo hace ya que es un Presidente de unas de las Comunidades que lo tiene cedido al 58%. Lo dice Alberto Núñez Feijóo olvidando varias cosas. La primera es que la mayoría de ese impuesto se lo embolsan las autonomías, como la que él preside. De hecho, unos 15.000 millones de euros es la cantidad aproximada que Estado y comunidades autónomas se embolsan cada año en concepto de impuestos que se aplican a los usuarios por cada repostaje. El 58% va para las autonomías y el 42% para el Estado. Este se trata de una cantidad fija aplicada a cada litro de carburante repostado. Concretamente, 0,47 euros para la gasolina y 0,38 euros para el diésel.

Estos datos corresponden a este año, porque los años anteriores quien se ha llevado realmente el impuesto de hidrocarburos han sido las autonomías. Si alguien se está «forrando» es, también, quien hoy habla de «forrarse».

En el caso del IVA pasa exactamente igual. El IVA está marcado al 21% en gasolinas y gasóleos, y mientras el impuesto de hidrocarburos recauda unos 15.000 millones este año, el IVA son 75.000 millones de euros. ¿Quién se forra con el IVA? La mitad se lo llevan las autonomías, ya que está cedido al 50%. Se «forran» tanto Sánchez como Feijóo.

El IVA del 21%, curiosamente, se aplica sobre el precio del carburante más el resto de impuestos, no sobre el precio base. Esto sería lo más lógico. De esta forma, la recaudación es mayor porque es como si pagáramos IVA de impuestos. Representa aproximadamente el 18% del precio total.

Ambos se forran.

Esto es lo que dice el Estatuto Autonomía de Galicia. (No es el único que se forra,; excepto Ceuta, Melilla y Canarias, todas se forran)

Ley Orgánica 1/1981, de 6 de abril, de Estatuto de Autonomía para Galicia.

Disposición adicional primera. 1.

Se cede a la Comunidad Autónoma de Galicia el rendimiento de los siguientes tributos:

a) Impuesto sobre la Renta de las Personas Físicas, con carácter parcial, en el porcentaje del 50 por ciento.

b) Impuesto sobre el Patrimonio.

c) Impuesto sobre Sucesiones y Donaciones.

d) Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

e) Los Tributos sobre el Juego.

f) El Impuesto sobre el Valor Añadido, con carácter parcial, en el porcentaje del 50 por ciento.

g) El Impuesto Especial sobre la Cerveza, con carácter parcial, en el porcentaje del 58 por ciento.

h) El Impuesto Especial sobre el Vino y Bebidas Fermentadas, con carácter parcial, en el porcentaje del 58 por ciento.

i) El Impuesto Especial sobre Productos Intermedios, con carácter parcial, en el porcentaje del 58 por ciento.

j) El Impuesto Especial sobre el Alcohol y Bebidas Derivadas, con carácter parcial, en el porcentaje del 58 por ciento.

k) El Impuesto Especial sobre Hidrocarburos, con carácter parcial, en el porcentaje del 58 por ciento.

l) El Impuesto Especial sobre las Labores del Tabaco, con carácter parcial, en el porcentaje del 58 por ciento.

m) El Impuesto Especial sobre la Electricidad.

n) El Impuesto Especial sobre Determinados Medios de Transporte.

ñ) El Impuesto sobre las Ventas Minoristas de Determinados Hidrocarburos.

La eventual supresión o modificación por el Estado de alguno de los tributos antes señalados implicará la extinción o modificación de la cesión.

2. El contenido de esta disposición se podrá modificar mediante acuerdo del Gobierno con la Comunidad Autónoma, que será tramitado por el Gobierno como proyecto de ley. A estos efectos, la modificación de la presente disposición no se considerará modificación del Estatuto.

3. El alcance y condiciones de la cesión se establecerán por la Comisión Mixta a que se refiere el apartado uno de la disposición transitoria cuarta, que, en todo caso, los referirá a rendimientos en Galicia. El Gobierno tramitará el acuerdo de la Comisión como proyecto de ley, o si concurriesen razones de urgencia, como Decreto-ley, en el plazo de seis meses a partir de la constitución de la primera Junta de Galicia.

Ingresos tributarios de la Comunidad Autónoma

Dentro de los ingresos tributarios de la Comunidad Autónoma se puede distinguir entre tributos propios, tributos cedidos, recargos sobre tributos estatales y tasas afectas a servicios traspasados.

La Constitución Española señala que las comunidades autónomas pueden establecer tributos propios y recargos sobre tributos estatales, y la Ley Orgánica 8/1980, de 22 de septiembre, de Financiación de las Comunidades Autónomas. LOFCA, regula las condiciones en las que pueden ejercer dicha potestad. En el primer caso la potestad autonómica se limita a hechos imponibles no gravados por el Estado, y en el segundo a los impuestos susceptibles de cesión, excepto el que recae sobre las ventas minoristas. En el IVA y en los IIEE la posibilidad de establecer recargos queda también limitada a las comunidades con competencia normativa sobre los tipos de gravamen.

Las tasas afectas a los servicios traspasados a las comunidades autónomas se convierten en tributos propios y constituyen otro mecanismo de financiación de las mismas.

En los tributos cedidos, el Estado puede delegar en las comunidades autónomas competencias normativas, de gestión, liquidación, recaudación, inspección y revisión, cesión que no será aplicable al IVA y a los IIEE de fabricación (no incluyendo el de la electricidad ni el de determinados medios de transporte), que seguirán siendo exclusivamente de competencia estatal mientras lo exija el cumplimiento de la normativa sobre armonización fiscal de la Unión Europea. En el caso del IRPF, aunque la gestión, liquidación, recaudación, inspección y revisión sea realizada por el Estado, sí se ceden competencias normativas en materia de tarifa y deducciones de cuota.

Como consecuencia, los ingresos por tributos cedidos se dividen en ingresos por tributos cedidos gestionados por la comunidad (el total del importe de la recaudación líquida efectuada por la comunidad) e ingresos por tributos cedidos gestionados por el Estado (porcentaje cedido del conjunto de ingresos líquidos de la hacienda estatal).

Ingresos por tributos cedidos gestionados por la Comunidad Autónoma de Galicia:

Capítulo I:

Impuestos directos:

– Impuesto sobre el patrimonio.

– Impuesto sobre sucesiones y donaciones.

Capítulo II:

Impuestos indirectos:

– Impuesto sobre transmisiones patrimoniales.

– Impuestos sobre actos jurídicos documentados.

Capítulo III:

Tasas y otros ingresos:

– Tasas sobre el juego.

Ingresos por tributos cedidos a Galicia y gestionados por el Estado:

Capítulo I:

Impuestos directos:

– Tarifa autonómica del IRPF.

Capítulo II: Impuestos indirectos:

– Impuesto sobre el valor añadido (IVA).

– Impuestos especiales:

a) Impuesto sobre el alcohol y bebidas derivadas.

b) Impuesto sobre la cerveza.

c) Impuesto sobre el vino y bebidas fermentadas.

d) Impuesto sobre las labores del tabaco.

e) Impuesto sobre hidrocarburos.

f) Impuesto sobre determinados medios de transporte.

g) Impuesto sobre productos intermedios.

h) Impuesto sobre la electricidad.

– Impuesto minorista de hidrocarburos.

Tributo: es una prestación pecuniaria que el Estado u otro ente público (sujeto activo o perceptor) exige a alguien (sujeto pasivo) por un hecho imponible en el uso del poder que le atribuyen la Constitución y las leyes de quien a ellas está sometido. El sujeto pasivo es toda aquella unidad económica con la obligación de contribuir; puede ser nacional, extranjera, persona física o jurídica, ente privado o público. Los tributos se clasifican en tasas, contribuciones especiales e impuestos.

Impuestos especiales (IIEE): son tributos de naturaleza indirecta que recaen sobre el consumo de bienes y servicios específicos y que gravan la fabricación, importación y, en su caso, introducción en el ámbito territorial interno de estos bienes, así como la matriculación de determinados medios de transporte y la puesta a consumo de carbón. Comprenden los impuestos especiales sobre la fabricación (sobre el alcohol y las bebidas derivadas –cerveza, vino y bebidas fermentadas, productos intermedios, alcohol y bebidas derivadas-, sobre las labores del tabaco, sobre hidrocarburos y sobre la electricidad), el impuesto especial sobre determinados medios de transporte y el impuesto especial sobre el carbón.

Los impuestos especiales constituyen, junto con el impuesto sobre el valor añadido (IVA), las figuras básicas de la imposición indirecta en España. Su justificación estriba en que el consumo de los bienes que son objeto de estos impuestos genera unos costes sociales, costes que no son tenidos en cuenta a la hora de fijar sus precios de compra. De ahí la necesidad de gravar este tipo de consumo, además de con el tipo general del IVA, con una figura impositiva específica que, además de cumplir una función recaudatoria, juegue un papel dentro de las políticas sanitarias, energéticas, de transportes y del medio ambiente. Algunos de estos tributos ya existían antes de la entrada de España en la Comunidad Económica Europea. No obstante, la adhesión al mercado común obligó a modificar buena parte de la normativa que los regulaba, con el objeto de adaptar el anterior modelo de recaudación, basado en la realización de ajustes fiscales en las fronteras de los países, a un nuevo contexto sin fronteras interiores y al marco normativo comunitario. De esta manera, en el año 1993 entró en vigor la Ley 38/1992, de 28 de diciembre, de los Impuestos Especiales, que vino a sustituir a la Ley 45/1985, de 23 de diciembre, y que constituye desde entonces la principal disposición a nivel interno en lo que a ordenación de la fiscalidad especial se refiere.

Impuesto especial sobre hidrocarburos: es un impuesto especial de fabricación, que grava el consumo de combustibles y aceites minerales, de hidrocarburos y los productos derivados de su transformación (gasolinas, gasóleos, fuelóleos, GLP, metano, queroseno, etc.). Una de las principales características de este tributo es que establece distintos tipos de gravamen para los productos sujetos según el uso que se haga de ellos: como carburante para ser utilizado como combustión en vehículos de motor; como combustible para ser utilizado en calefacción; o en la fabricación de otros productos. Además, el tipo de gravamen se divide en una tarifa estatal y otra autonómica; a su vez, la tarifa estatal surge de agregar un tipo de gravamen general y otro especial. La ley también establece una serie de situaciones en las que el contribuyente puede exigir a la administración tributaria la devolución de las cuotas satisfechas. El impuesto especial sobre hidrocarburos se exige en todo el territorio español, a excepción de las Islas Canarias, Ceuta y Melilla. Los obligados al ingreso de los importes tributarios son los encargados de la fabricación y/o importación de los productos sujetos, los cuales los deberán repercutir a los adquirentes finales o consumidores de los bienes. Con la entrada en funcionamiento en el año 2002 del nuevo modelo de financiación autonómica, se ha cedido a las comunidades autónomas una parte del rendimiento derivado del tipo estatal general (en la actualidad el 58%) y el 100% del rendimiento derivado del tipo estatal especial producidos ambos en los territorios autonómicos. También se ha cedido la totalidad del rendimiento derivado del tipo autonómico. El Estado se reserva todas las competencias normativas, pero permite a las comunidades autónomas la determinación de los tipos de gravamen autonómicos aplicables a ciertos productos.

En la Ley 2/2012, de 29 de junio, de presupuestos generales del Estado para el año 2012 se dispone que, con efectos desde el 1 de enero de 2013, el impuesto sobre las ventas minoristas de determinados hidrocarburos pase a formar parte del impuesto especial sobre hidrocarburos.

Para un conocimiento más detallado de las características de este tributo se puede consultar el capítulo VII, del título I, de la Ley 38/1992, de 28 de diciembre, de los Impuestos Especiales.